Dans cet article

Vous envisagez de constituer un complément de revenu pour votre départ à la retraite ? Vous aimeriez bénéficier d’avantages fiscaux tout en maintenant un niveau de vie habituel après l’âge de la retraite ? Le 3ème pilier lié, également appelé pilier 3A, occupe une place essentielle dans le système de prévoyance suisse. Il s’agit d’une prévoyance individuelle liée (par opposition à la prévoyance individuelle libre ou 3B) permettant à toute personne active de se préparer un capital pour la vieillesse, tout en profitant de privilèges fiscaux très avantageux.

Dans ce guide, nous répondons aux grandes questions suivantes :

- Qu’est-ce que le 3ème pilier lié ?

- Quels sont les avantages fiscaux du 3ème pilier ?

- Comment choisir entre 3a et 3b ?

- Qui peut cotiser au 3ème pilier lié ?

- Comment retirer son 3ème pilier lié ?

- Quel est le montant maximal du 3ème pilier ?

- Quels sont les risques du 3ème pilier lié ?

- Comment fonctionne l’imposition du 3ème pilier ?

Nous verrons également de nombreux termes et définitions importants (tels que 2ème pilier, 1er pilier, impôt sur le revenu, plafond de cotisation, caisse de pension, etc.). Vous saurez tout sur le contrat, la durée, les conditions de cotisation et les possibilités de retrait anticipé. En prime, vous découvrirez comment souscrire un pilier 3A (en banque ou via une assurance vie) et pourquoi comparer les différentes offres reste un moyen judicieux d’atteindre le montant maximum de votre prévoyance privée.

Qu’est-ce que le 3ème pilier lié ?

Le 3ème pilier lié (ou 3e pilier A) est un pilier du système de prévoyance suisse destiné à compléter les prestations du 1er pilier (AVS/AI) et du 2ème pilier (LPP). Il s’agit d’une prévoyance individuelle liée, c’est-à-dire que vos cotisations sont bloquées jusqu’à l’âge de référence de la retraite (64 ans pour les femmes et 65 ans pour les hommes, même si des réformes peuvent être décidées par le Conseil fédéral et la Confédération suisse).

Concrètement, le troisième pilier vous permet de constituer une épargne en vue de la retraite, tout en profitant d’une déduction fiscale intéressante sur votre revenu imposable. Les fonds que vous y versez sont placés auprès d’une institution de prévoyance (banque ou assurance) et demeurent généralement inaccessibles jusqu’à votre départ à la retraite, sauf circonstances particulières (que nous aborderons un peu plus loin).

Les points clés du 3ème pilier lié

- Placement dédié à la retraite (capital ou rente).

- Privilèges fiscaux : déductions annuelles sur l’impôt sur le revenu et parfois sur l’impôt sur la fortune.

- Protection financière : en cas de décès ou d’invalidité, selon la forme souscrite (avec couverture assurance vie).

- Impossibilité de disposer librement du capital avant l’âge légal, sauf conditions de retrait spécifiques (par ex. acquisition d’un logement principal, création d’une activité indépendante, etc.).

Qui peut faire un pilier 3A ?

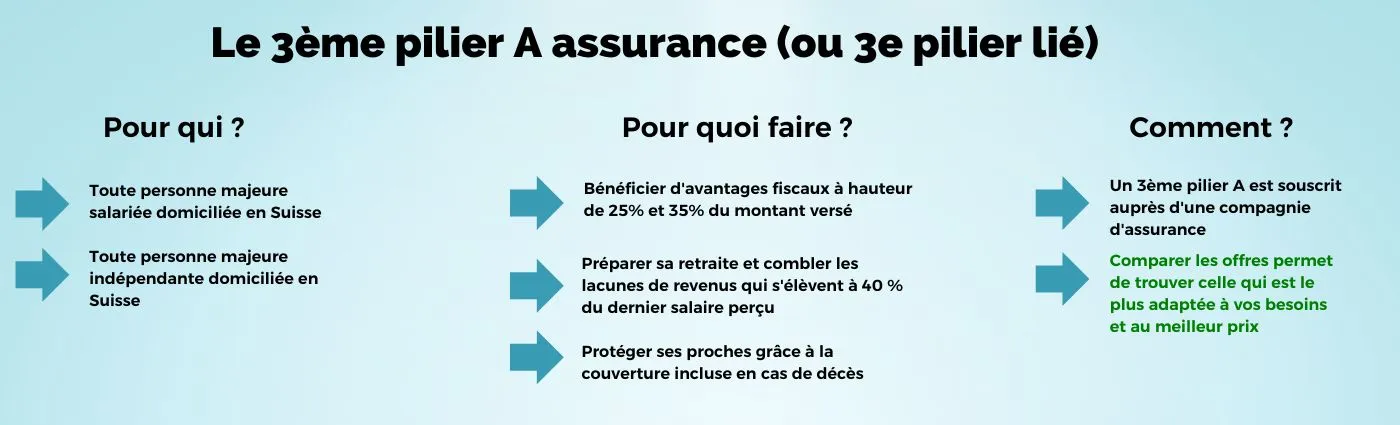

Toute personne exerçant une activité lucrative en Suisse peut souscrire un 3ème pilier A. Cela inclut :

- Les salariés affiliés à une caisse de pension (deuxième pilier).

- Les indépendants (freelances, entrepreneurs, etc.), qu’ils soient ou non affiliés à une institution de prévoyance.

- Les jeunes actifs dès 18 ans (il est souvent recommandé de commencer le plus tôt possible pour constituer progressivement un capital et maintenir un niveau de vie satisfaisant à la vieillesse).

Pour être autorisé à cotiser, il faut être domicilié en Suisse ou être frontalier selon certaines dispositions, toucher un revenu net (soumis à l’AVS) et respecter les conditions de cotisation définies par la loi. Les travailleurs au chômage peuvent parfois continuer à cotiser sous certaines conditions (ex. indemnités journalières, etc.).

Où souscrire un 3ème pilier A ?

L'une des questions qui reviennent le plus souvent est de savoir vers qui se tourner pour souscrire un 3ème pilier A. C'est simple. Il existe deux offres de pilier 3A en Suisse. Le pilier 3A bancaire et le pilier 3A assurance.

3ème pilier A chez une banque ou une assurance : quelles différences ?

| Critère |

Pilier 3A Bancaire |

Pilier 3A Assurance |

| Type de placement |

Épargne ou fonds d'investissement |

Assurance vie, marchés financiers |

| Flexibilité des versements |

Flexible |

Moyennement flexible |

| Protection en cas de décès |

Capital versé |

Capital versé + assurance |

| Accessibilité des fonds |

Retrait sous conditions strictes |

Retrait sous conditions strictes |

| Avantages fiscaux |

Déductions fiscales |

Déductions fiscales |

Le 3ème pilier A assurance ou bancaire reste assez similaire, mais le souscrire auprès d'une assurance est généralement plus avantageux. En effet, lorsqu'il est souscrit auprès d'une assurance, le 3ème pilier A prend la forme d’une prévoyance liée, incluant des prestations complémentaires en cas de décès, d'une incapacité temporaire ou d’une invalidité.

Les établissements bancaires en revanche proposent soit un produit d’épargne soit un produit d'investissement en fonds de placement. Même si les versements sont en règle générale davantage flexibles, de telles solutions offrent radicalement moins de protection aussi bien au souscripteur qu'à ses proches. En effet, en cas de décès, les héritiers ne toucheront que le capital déjà versé.

A contrario, les 3e piliers A liés souscrits auprès d'une assurance fonctionnent comme de véritables assurances vie. Le capital est donc versé à la succession dans son entièreté. En souscrivant à un 3ème pilier A auprès d'une assurance, vous faites d'une pierre deux coups. Non seulement vous préparez votre retraite, mais vous protégez aussi vos proches.

En effet, le 3ème pilier A et son assurance en cas de décès a pour but de couvrir le manque à gagner de la personne disparue pour permettre à sa famille de conserver, autant que faire se peut, leur niveau de vie sur une durée raisonnable. C’est une vraie protection pour ses proches et nombreux sont ceux qui y souscrivent.

Les avantages du 3e pilier A assurance.

Les avantages du 3e pilier A assurance.

Le 3ème pilier se décline sous deux formes principales :

- Le 3ème pilier A (lié), soumis à des limitations légales strictes, mais offrant d’importants privilèges fiscaux.

- Le 3ème pilier B (libre), plus flexible et moins contraignant quant au retrait, mais aussi moins intéressant au niveau de la déduction fiscale.

Différence entre 3a et 3b

3ème pilier lié (3a) :

- Montant des cotisations plafonné annuellement.

- Conditions de cotisation liées à l’activité lucrative (salarié ou indépendant).

- Retrait autorisé seulement dans certaines situations (ex. retraite, acquisition de votre résidence principale, départ définitif à l’étranger, etc.).

- Impôt sur le capital au moment de la sortie, à un taux souvent avantageux (barème progressif distinct).

3ème pilier libre (3b) :

- Plus grande souplesse quant aux versements et au retrait anticipé.

- Moins d’avantages fiscaux (souvent la valeur de rachat doit être déclarée au fisc).

- Convient aux projets nécessitant de l’épargne disponible plus tôt ou à ceux n’ayant pas besoin d’une forte optimisation fiscale.

Choisir entre 3a et 3b dépend donc de votre situation : si vous privilégiez les déductions fiscales et la protection en cas d’invalidité ou de décès, le 3ème pilier lié demeure la meilleure solution. Si, en revanche, vous souhaitez disposer plus librement de votre argent, le 3ème pilier libre s’avère pertinent.

Quels sont les avantages fiscaux du 3ème pilier ?

L’un des plus grands atouts du 3ème pilier lié réside dans ses avantages fiscaux. En effet, tout versement réalisé dans le cadre du pilier 3A est fiscalement déductible de votre revenu imposable. Le taux réduit appliqué au moment du retrait du capital (soumis à un impôt sur le capital distinct du taux normal de l’impôt sur le revenu) complète ce bénéfice considérable.

- Déduction fiscale : jusqu’au montant maximal autorisé (nous détaillerons le maximum du 3e pilier plus bas), l’intégralité de la somme versée peut être soustraite de votre revenu déclaré.

- Au moment de la perception du troisième pilier (généralement lorsque vous prenez votre retraite), vous payez un impôt spécifique, souvent inférieur au barème habituel.

- Selon votre situation financière et le calcul de l’impôt dans votre canton, l’économie peut représenter une part non négligeable de votre impôt sur le revenu.

Astuce : Pour optimiser vos avantages fiscaux, il est souvent préférable de verser chaque année la somme la plus élevée possible, afin d’atteindre ou de s’approcher du plafond du 3ème pilier 3A.

Troisième pilier 3A et fiscalité

Les plafonds des cotisations déductibles du 3ème pilier A en 2025

À la différence de la prévoyance libre 3B, le montant des cotisations du troisième pilier A est plafonné par année. Il existe deux cas de figure.

- CHF 7'258.- par année civile pour les salariés (personnes actives avec caisse de pension).

- pour ceux exerçant une activité indépendante (personnes actives sans caisse de pension) 20% du revenu net d'exploitation par année civile, mais au maximum CHF 36' 288.-.

Quelles déductions fiscales ?

Avant de choisir sa formule de prévoyance privée, il faut savoir que les piliers 3A et 3B n'offrent pas les mêmes avantages fiscaux.

Concernant le 3ème pilier A, le montant déductible correspond à celui des primes versées durant l'année civile que vous pouvez déduire de votre revenu imposable. Ainsi, plus le montant versé est élevé, plus les avantages fiscaux sont élevés et plus vous faites des économies d'impôts. Pour optimiser votre 3e pilier, il vaut mieux chaque année verser le montant maximal.

Attention néanmoins, assurez-vous d'avoir effectué l'ensemble de vos versements avant le 31 décembre de l'année en cours.

Selon votre taux d’imposition et votre canton de résidence, cette déduction peut représenter en moyenne entre 25% et 35% du montant versé.

Prenons un exemple concret : un couple marié, avec deux enfants, résidant à Genève, déclarant annuellement un revenu imposable brut annuel de CHF 140'000.- S'il verse annuellement CHF 6'000.- sur son 3ème pilier A, il bénéficiera d'une économie d'impôt de CHF 2'569.-.

3e pilier A et impôts sur le capital

Si le pilier 3B n’est pas imposé fiscalement lors du retrait – seule la valeur de rachat doit être déclarée –, dans le cas du pilier 3A un impôt est prélevé avec un barème progressif. À titre d'exemple, pour un capital constitué de CHF 200'000.-, un couple marié résidant à Genève devra s'acquitter de CHF 10’500.

Ainsi le taux d’imposition correspond à environ 5.25% contre 25% à 35% en moyenne sur ses propres revenus. L’économie est donc énorme et c’est probablement l’une des meilleures méthodes pour optimiser sa propre fiscalité à l’heure actuelle.

Et en cas de décès ?

Le 3ème pilier A répond à des conditions strictes. Voici ce qu'il se passe en cas de décès du souscripteur et quelques points importants à noter :

- Le capital est transmis aux héritiers selon l'ordre légal. C'est-à-dire, en priorité au conjoint survivant et aux enfants, puis parents, aux frères et sœurs ou à d'autres héritiers.

- Si le pilier 3A souscrit comprenait une couverture d'assurance-vie, une somme d'argent supplémentaire peut être versée à la succession.

- Le pilier 3A reste un atout pour la planification successorale puisqu'il permet de maintenir un niveau de vie convenable en cas de décès.

- Attention néanmoins aux différentes réglementations cantonales concernant l'imposition du capital en cas de décès.

Si la prévoyance individuelle liée (pilier 3A) est l'un des produits préférés des Suisses particulièrement pour préparer sa retraite, il n'en reste pas moins qu'une telle réserve d'argent constituée peut s'avérer utile à d'autres fins.

Toutefois il faut garder à l'esprit que les rentes AVS et LPP seules sont largement insuffisantes pour maintenir un niveau de vie similaire à celui d'un individu en activité.

Mieux vaut donc y réfléchir à deux fois avant de toucher aux économies constituées sur son 3ème pilier.

Voici les principales situations exceptionnelles qui peuvent s'appliquer pour un retrait anticipé des fonds de son 3e pilier A :

- Un départ à l'étranger : Si le souscripteur quitte définitivement la Suisse, le capital du troisième pilier A peut être retiré pour financer les frais liés à l'expatriation.

- Le rachat de cotisation auprès d'une caisse de pension : Le troisième pilier peut servir à racheter des années de primes du 2eme pilier (en cas d'interruption d'activité ou de longues périodes de chômage notamment).

- Le financement de l'achat ou de la construction de votre logement principal : Le 3e pilier A peut être nanti, c'est-à-dire mis en gage auprès d'un établissement prêteur, retiré afin de constituer un apport personnel pour le financement d’un bien immobilier à usage privé ou pour rembourser une hypothèque.

- Un changement de statut professionnel : Toutes les personnes qui s'installent à leur compte peuvent retirer les fonds de leur 3ème pilier A afin de financer le lancement de leur nouvelle activité.

Quels sont les risques du 3ème pilier lié ?

Le 3ème pilier A reste une solution sécurisante, mais comporte tout de même quelques risques ou inconvénients :

- Manque de flexibilité : Les conditions de retrait sont strictes. En dehors des cas prévus (départ à l’étranger, acquisition de la résidence principale, etc.), vous ne pouvez pas disposer librement de votre épargne.

- Frais éventuels en cas d’interruption du contrat avec une compagnie d’assurance (selon la durée du contrat, vous pouvez perdre une partie des primes versées ou voir baisser la prestation finale).

- Performance de placement : Si vous optez pour un pilier en banque orienté fonds, les rendements peuvent fluctuer selon les marchés financiers. Cela fait partie des risques du 3ème pilier.

- Limite de l’économie d’impôt : Au-delà du montant maximal (plafonné), vous ne pourrez plus obtenir de déduction supplémentaire.

En revanche, ces risques sont compensés par la protection financière qu’offre le 3ème pilier A, notamment en cas de décès ou d’invalidité si vous avez inclus une assurance vie.

Le 3ème pilier A : une prévoyance essentielle pour votre futur

Le 3ème pilier lié demeure l’un des moyens les plus sûrs pour se constituer une épargne solide et préparer l’avenir avec sérénité. En plus de vous garantir un niveau de vie décent à la retraite (en complément du 1er pilier et du 2ème pilier), il vous fait profiter de privilèges fiscaux alléchants. Il s’adresse autant aux salariés qu’aux indépendants, et se veut un complément précieux pour votre résidence principale, ou pour anticiper tout coup dur comme l’invalidité ou le décès.

Retenir l’essentiel :

- Déductions fiscales immédiates.

- Capital disponible au moment de la retraite, avec un taux d’imposition plus doux.

- Possibilité de retrait anticipé sous certaines conditions (ex. acheter un logement, devenir indépendant, etc.).

- Plafond de cotisation revu chaque année au 1er janvier.

- Risques liés à l’absence de flexibilité ou aux fluctuations de placement (selon si vous optez pour une banque ou une assurance).

N’hésitez pas à solliciter un conseil personnalisé et à comparer plusieurs offres pour trouver celle qui répond parfaitement à vos besoins. Après tout, la constitution d’un 3ème pilier est un placement à long terme : autant le faire dans des conditions optimales !

Besoin d’en savoir plus ?

- Consultez notre Comparateur 3ème pilier pour évaluer en un clin d’œil les propositions de prévoyance individuelle liée les plus attractives.

- Parcourez nos autres articles sur la prévoyance (le 3ème pilier libre, le retrait du 3A, etc.).

- Contactez-nous pour recevoir des offres adaptées à votre profil et faire le bon choix en matière de prévoyance privée.

En résumé, le 3ème pilier lié (3A) se révèle être un type de prévoyance individuelle incontournable pour profiter d’une fiscalité avantageuse et d’une protection solide. Que vous soyez salarié ou indépendant, c’est le cadre idéal pour préparer un revenu confortable à la retraite et mettre vos proches à l’abri en cas de coup dur. Alors, pourquoi attendre ? Commencez dès maintenant à cotiser et faites fructifier votre argent au sein d’un système de prévoyance complet et performant !

Vous avez des questions sur le 3eme pilier A ? Vous souhaitez recevoir des offres ?

Nous vous invitons à nous contacter via notre formulaire pour obtenir des informations sur le 3e pilier A. Nous traiterons rapidement votre demande et reviendrons vers vous dans les meilleurs délais.